所得税の源泉徴収義務がある事業主(給与支払者)は、法人・個人を問わず、アルバイト・パート、役員等を含む従業員等の前年中の給与について、給与支払額にかかわらず、給与支払報告書(総括表および個人別明細書)を作成し、従業員の令和7年1月1日現在(退職の場合は退職日現在)における住所地の市区町村長あてに1月31日(金)(※1)までに提出してください。

※1 法定提出期限は令和7年1月31日(金)までですが、滝沢市に提出の場合は事務処理の都合上、令和7年1月20日(月)までの提出をお願いしています。

重要 提出前に必ずご確認ください

給与支払報告書等の電子的提出の義務化

平成26年から、前々年に税務署に提出した源泉徴収票の提出枚数が、1,000枚以上である場合は、給与支払報告書をeLTAXや光ディスク等の電子データにより提出することが義務付けられています。

平成30年度税制改正により、令和3年1月1日以降に提出する分については、上記の「1,000枚以上」である基準が「100枚以上」に引き下げられました。

例えば、令和5年1月に税務署に提出した「源泉徴収票」の枚数が「100枚以上」である場合は、令和7年に市町村に提出する「給与支払報告書」を、枚数に関わらずeLTAXか光ディスク等により必ず提出しなければなりません。

特別徴収税額通知等の電子化について

令和6年度分より給与支払報告書をeLTAXで提出した特別徴収義務者について、特別徴収税額通知書(特別徴収義務者用及び納税義務者用)の電子データに電子署名が付与された通知書(正本)を提供できるようになり、受け取り方法が電子データか書面のどちらかを選択することができます。どちらを選択するかは、給与支払報告書提出時に受け取り方法を選択していただきます。なお、令和6年度以降の特別徴収税額通知書の正本化に伴い副本データの送付は廃止となりましたので予めご了承ください。

給与支払報告書の摘要欄に所得税の定額減税額を記入することについて

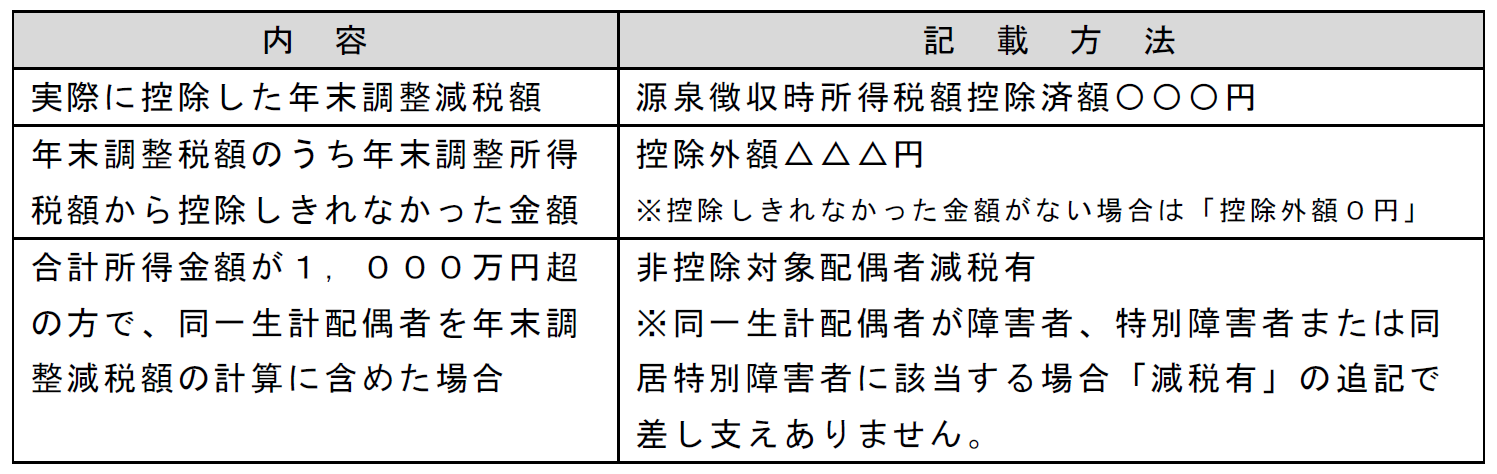

令和6年分の給与支払報告書及び源泉徴収票の作成にあたっては、所得税の定額減税に関する事項を摘要欄に次のように記載してください。

摘要欄には所得税の定額減税額に関する情報を優先的に記載してください。なお、この記載がなかった場合や金額に誤りがありますと、令和7年に実施予定の不足額給付に影響する場合があります。

また、年末調整を行わずに退職し再就職をしない場合や、令和6年分の給与の収入金額が2,000万円を超える場合などの理由で年末調整の対象にならなかった場合は、給与支払報告書及び源泉徴収票の「摘要」欄に所得税の定額減税について記入する必要はございません。

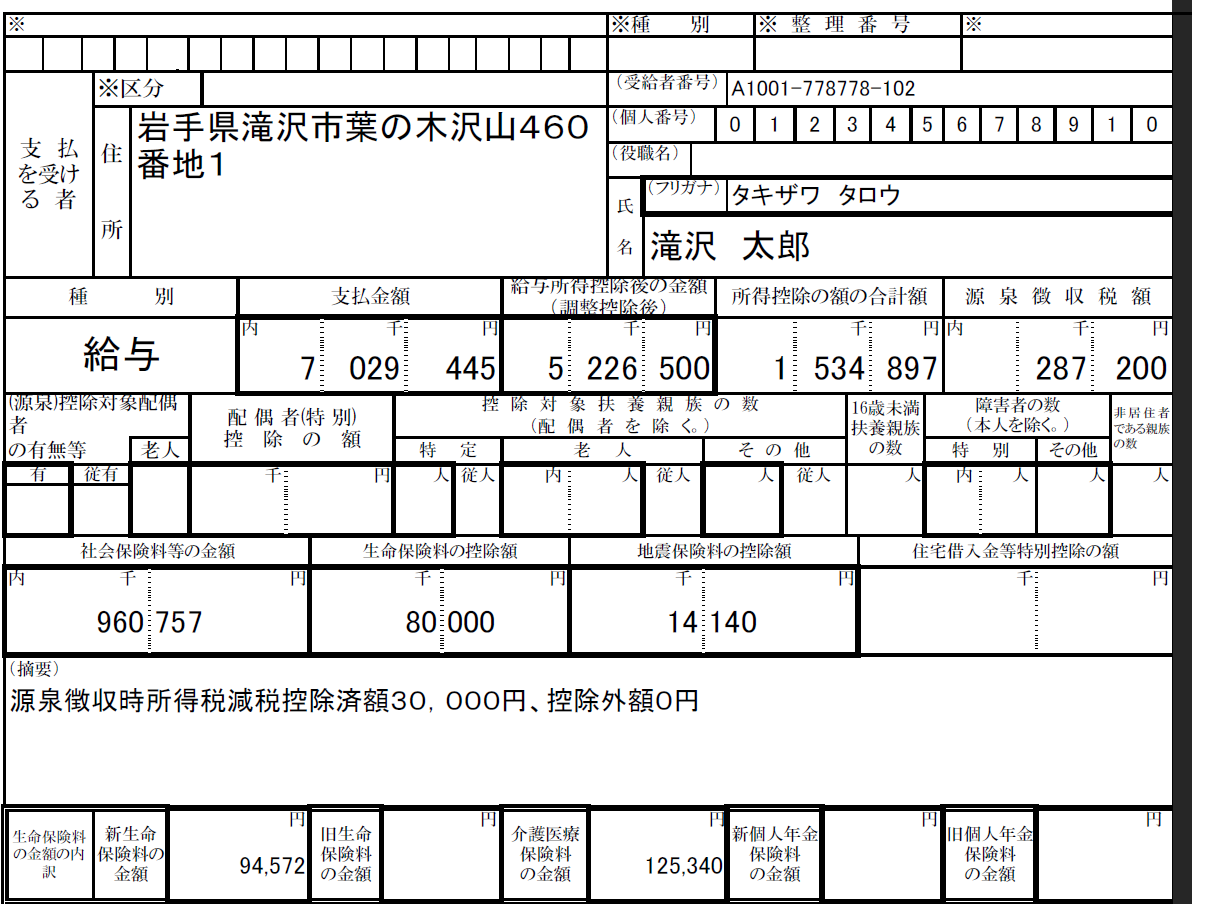

(記載例)年末調整を行った一般的な例

特別徴収を推進しています

岩手県と県内市町村では個人の住民税(市町村民税及び県民税)の特別徴収の推進について取り組んでおります。

特別徴収とは、地方税法321条の4及び滝沢市市税条例第45条に定められている事業主(給与支払者)が、従業員(給与所得者)に毎月支払う給与から住民税をあらかじめ差引きし、納税義務者である従業員に代わって市町村に納入していただく制度です。

提出にあたってのお願い

提出先

従業員等が令和7年1月1日現在住所を有している市区町村の個人住民税担当課に提出してください。

滝沢市に提出する場合は、下記まで郵送又は窓口に提出してください。

〒020-0692

岩手県滝沢市中鵜飼55番地

滝沢市役所 税務課

提出期限

令和7年1月31日(1月20日(月)までの提出にご協力をお願いします。)

提出するもの

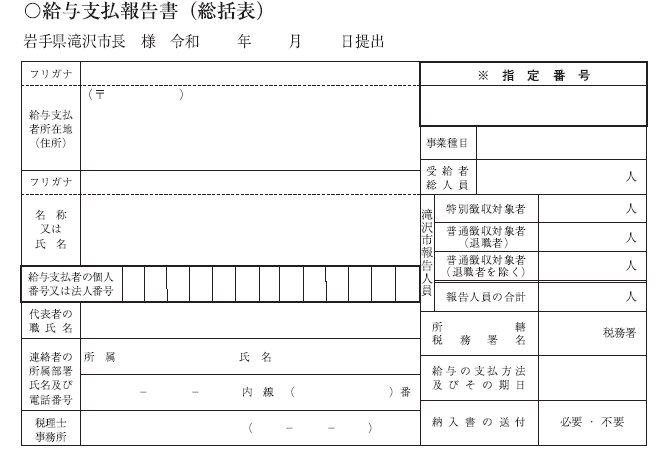

- 給与支払報告書(総括表)

- 滝沢市提出用総括表(PDF) [344KB]

- 滝沢市提出用個人別明細書仕切紙(PDF) [190KB]

※切り取って使用してください。 - 給与支払報告書(個人別明細書) [136KB]

- 市区町村提出用、各人1部

異動が生じた場合

給与支払報告書提出後に退職・転勤等が生じた場合は、「給与支払報告書・特別徴収にかかる給与所得者異動届出書」を速やかに提出してください。

また、給与支払報告書を提出している市区町村と令和6年度に特別徴収されている市区町村が異なる場合には、両方に異動届出書を提出してください。

eLTAX(エルタックス)による提出

eLTAXを利用した給与支払報告書の提出を受け付けています。

前々年に税務署に提出すべき「給与所得の源泉徴収票」の枚数が100枚以上の給与支払者は、源泉徴収票をeLTAXまたは、光ディスク等で提出する必要があります。

eLTAXの詳しい内容や手続きは、下記にお問い合わせください。

なお、eLTAXを利用して提出された場合は、紙面による給与支払報告書の提出は不要です。

二重に計算するおそれがありますので、どちらかで提出してください。

書き方について

総括表

1 給与支払者所在地(住所)

印字になっている住所が変更になった場合は、朱書きで訂正してください。

2 名称又は氏名

- 読み違い防止のため、フリガナは必ず記入してください。

- 印字になっている住所が変更になった場合は、朱書きで訂正してください。

法人の場合

会社名を記入してください。

個人事業主の場合

給与支払者の氏名を記入してください。屋号等がある場合は併せて記入してください。

3 給与支払者の個人番号又は法人番号

平成28年1月1日以降の金銭等の支払等に係る法定調書を提出する場合には、法定調書の提出義務者及び支払を受ける方等のマイナンバー(個人番号)又は法人番号の記載が必要となりますので、忘れずに記入してください。

4 受給者総人員

給与を支払っている方の総数(滝沢市外の方も含めて)を記入してください。

5 滝沢市報告人員

特別徴収対象者

1月1日時点で在職している方(退職予定者、乙欄等該当者を除く)の人数を記入してください。

普通徴収対象者(退職者)

1月1日時点で退職している方、又は令和6年度中に退職予定の方の人数を記入してください。

※個人明細書に退職(予定)年月日を必ず記入してください。

普通徴収対象者(退職者を除く)

在職者のうち、乙欄適用・長期休業者・不定給等の方の人数を記入してください。

※理由について、個人明細書の摘要欄に記入してください。記入されていない場合、特別徴収として取り扱う場合があります。

個人明細書

国税局のホームページ「令和6年分給与所得の源泉徴収票等の法定調書の作成と提出の手引」を参考にしてください。(外部リンクのため別タブで開きます)

給与支払報告書個人別明細書は、必ず最新の様式を使用してください。

次の事項について、特に確認をお願いします。

- 住所、氏名(フリガナ)、生年月日の記入漏れがないようにしてください。

- 住所は、令和7年1月1日現在の住所を記載してください。

- 受給者及び扶養親族のマイナンバー(個人番号)は必ず記入してください。

- 年末調整の際に、住宅借入金等特別控除の適用を受けた場合は、摘要欄に「居住開始年月日」を記載してください。所得税から控除しきれない場合は「住宅借入金等特別控除可能額」と、必要に応じて「住宅借入金等特別控除区分」「年末残高」の記載が必要です。これは住民税の税額控除の計算に必要となりますので、記入漏れがないようにしてください。

- 前職分が支払金額等に合算されている場合は、摘要欄に前職分の支払者名・支払金額・社会保険料控除額・源泉徴収税額を記載してください。また、前職の退職日がわかる場合は、退職日も記入してください。前職が複数ある場合は、それぞれ合算せずに摘要欄に記入してください。

- 給与支払報告書提出時の受給者番号について

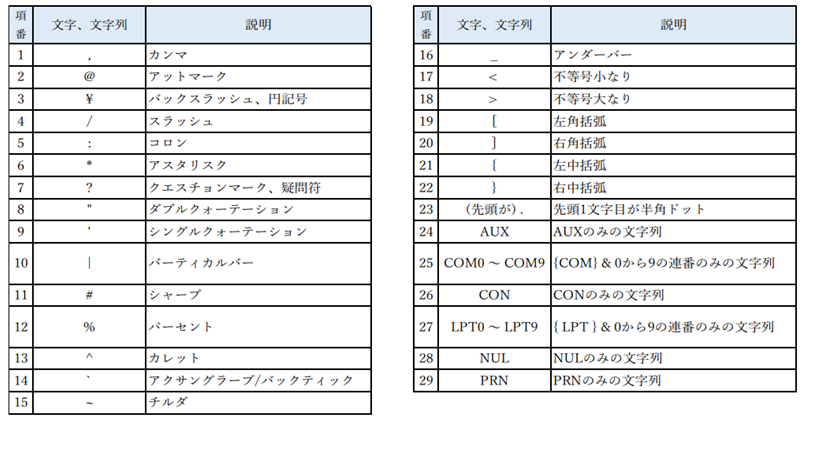

令和6年度からの特別徴収税額通知の電子化に伴い、個人別明細書の受給者番号欄に下記の文字が使用することができなくなりました。下記の文字を使用しているとエラーが発生し、電子データを作成することができません。

エラーが発生した場合は受給者番号を訂正し再提出していただく必要があります。下記の文字を使用している場合は別の文字に置き換えしていただきますようお願いします。